Conto con buona gestione e fluidità di apprendimento nell'utilizzo veramente un ottimo conto Aziendale

Miglior conto aziendale 2026

Ora con conto corrente Italiano!

Apri il tuo conto in pochi click, goditi un processo di registrazione semplice, tassi d'interesse competitivi, bonifici istantanei e tutti gli strumenti finanziari necessari al successo della tua attività.

Trustpilot: Eccellente! | Più di 25.000 recensioni

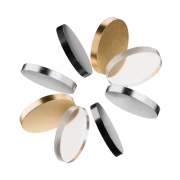

L'eccellenza Vivid

Alcuni dei nostri ultimi successi e riconoscimenti

Conto Aziendale n. 1 2025

Facile.it

Piano Aziendale Consigliato 2025

Segugio.it

Conto di investimento aziendale n. 1 2026

Geschaeftskonten24.net

Top Mobile Banking 2025

Handelsblatt.com

La soluzione all-in-one per aziende e freelancer

«Vivid cresce in Italia scommettendo sulle aziende. La piattaforma finanziaria tedesca che punta a integrare in un’unica soluzione pagamenti, risparmi e investimenti» — Il sole 24 ore

Fai lavorare i tuoi soldi per te

Ottieni il 5% annuo fisso per 5 mesi* in USD & GBP oppure il 4% annuo fisso per 4 mesi* in EUR. Il tuo denaro viene investito da noi in fondi del mercato monetario qualificati per generare interessi. Maggiori informazioni sugli interessi sono disponibili qui.

Scelto da 500.000 clienti in tutta Europa

Recensioni e valutazioni reali. I punteggi indipendenti e l'adozione rapida mostrano perché individui e aziende scelgono Vivid.

4,6

Valutazione Trustpilot

Valutato “Eccellente” – 4,6/5 da oltre 25.000 recensioni.

4,5

App Store & Google Play

4,5/5 da 51.000+ valutazioni per l’app mobile “Vivid Business & Personal”.

24/7

Servizio clienti

Un team sempre al tuo fianco, giorno e notte.

Perché i nostri clienti ci scelgono

Piani su misura per ogni business

Il migliore per aziende in crescita con più attività ed esigenze avanzate — per tenere i team rapidi allineati, in tempo reale

- Inizia

Free Start

Perfetto per aziende appena registrate che impostano le finanze e provano funzioni chiave di banking gratis

0 € / mese

Sempre gratis- Conti

- Conti gratuiti con iban Italiani uniciIllimitati

- Tasso d’interesse fisso iniziale annuo*4%

- Tasso di interesse dopo 4 mesi di promozione0,1%

- Tasso d’interesse fisso iniziale annuo, USD*5%

- Tasso di interesse dopo 5 mesi di promozione, USD0,2%

- Tasso d’interesse fisso iniziale annuo, GBP*5%

- Tasso di interesse dopo 5 mesi di promozione, GBP0,2%

- Carte & Cashback

- Cashback illimitato garantito0,1%

- Cashback su categorie e marchi selezionati, fino a2%

- Carte virtuali e fisicheGratis

- Pagamenti con carta per servizi pubblicitari e ITIllimitati

- Bonifici

- SEPA InstantGratis

- SWIFT in entrataGratis

- SWIFT in uscita5 €

- Assistenza

- Assistenza dedicata 24/7, sempre al tuo fiancoSì

- Conti

- Inizia

Basic

Ideale per piccole aziende con transazioni regolari che vogliono banking quotidiano affidabile a basso costo

6,9 € / meseIVA esclusa

Due mesi di prova gratuita- Conti

- Conti gratuiti con iban Italiani uniciIllimitati

- Tasso d’interesse fisso iniziale annuo*4%

- Tasso di interesse dopo 4 mesi di promozione0,5%

- Tasso d’interesse fisso iniziale annuo, USD*5%

- Tasso di interesse dopo 5 mesi di promozione, USD1%

- Tasso d’interesse fisso iniziale annuo, GBP*5%

- Tasso di interesse dopo 5 mesi di promozione, GBP1%

- Carte & Cashback

- Cashback illimitato garantito0,2%

- Cashback su categorie e marchi selezionati, fino a4%

- Carte virtuali e fisicheGratis

- Pagamenti con carta per servizi pubblicitari e ITIllimitati

- Bonifici

- SEPA InstantGratis

- SWIFT in entrataGratis

- SWIFT in uscita5 gratuiti al mese, poi 5 €

- Assistenza

- Assistenza dedicata 24/7, sempre al tuo fiancoSì

- Conti

- Inizia

Pro

Il migliore per aziende in crescita con più attività ed esigenze avanzate — per tenere i team rapidi allineati, in tempo reale

18,9 € / meseIVA esclusa

Due mesi di prova gratuita- Conti

- Conti gratuiti con iban Italiani uniciIllimitati

- Tasso d’interesse fisso iniziale annuo*4%

- Tasso di interesse dopo 4 mesi di promozione1,3%

- Tasso d’interesse fisso iniziale annuo, USD*5%

- Tasso di interesse dopo 5 mesi di promozione, USD2%

- Tasso d’interesse fisso iniziale annuo, GBP*5%

- Tasso di interesse dopo 5 mesi di promozione, GBP2%

- Carte & Cashback

- Cashback illimitato garantito0,5%

- Cashback su categorie e marchi selezionati, fino a6%

- Carte virtuali e fisicheGratis

- Pagamenti con carta per servizi pubblicitari e ITIllimitati

- Bonifici

- SEPA InstantGratis

- SWIFT in entrataGratis

- SWIFT in uscita10 gratuiti al mese, poi 5 €

- Assistenza

- Assistenza dedicata 24/7, sempre al tuo fiancoSì

- Conti

- Documenti da allegare per la contabilità (nei piani a pagamento)Illimitati

- Integrazioni (sevDesk, Lexware Office, DATEV e molti altri)Gratis

- Viaggi di lavoro: cashback fino a30%

- Cripto Guadagni fino a8 % APY

- Commissione per ricevere pagamenti con carta da clienti (carte SEE), da0,79% (+0,25 €)

- Tesoreria (azioni, ETF, cripto)Gratis

- Collaboratori digitali (assistenti AI personale e legale)Gratuito

Conti personali per dirigenti e membri del team

Tieni sotto controllo tutte le tue finanze su un’unica piattaforma. Sfrutta al massimo i tuoi fondi aziendali e personali con tassi di interesse elevati sui soldi non investiti, cashback su ogni acquisto con carta e un’ampia gamma di opzioni di investimento in azioni, ETF e criptovalute.

Il tuo denaro è al sicuro con noi

Deposito sicuro

I tuoi fondi sono investiti in strumenti quali i depositi presso la Banca centrale del Lussemburgo e i Fondi del Mercato Monetario di alta qualità (QMMF) gestiti da BlackRock e altri. A differenza delle banche tradizionali, non utilizziamo i fondi dei nostri clienti per prestiti rischiosi.

Supervisione delle autorità finanziarie europee

Tutti i nostri servizi sono forniti dal gruppo Vivid Money: Vivid Money SA è regolamentata dalla Commission de Surveillance du Secteur Financier (CSSF) del Lussemburgo e Vivid Money B.V. è regolamentata dall’Autorità olandese per i mercati finanziari (AFM).

Garanzia in caso di insolvenza

I tuoi fondi sono tenuti separati da quelli di Vivid. Nell’improbabile caso di insolvenza di Vivid Money SA o Vivid Money B.V., il denaro dei nostri clienti rimane al sicuro, anche oltre i 100.000€. I fondi sul tuo conto sono solamente tuoi.

Sicurezza di pagamento elevata

Proteggiamo i tuoi dati grazie a standard di sicurezza riconosciuti a livello internazionale per i pagamenti con carta.

Autenticazione a 2 fattori

Utilizziamo l'autenticazione a due fattori per ogni acquisto online, garantendo che nessun pagamento venga elaborato senza la tua autorizzazione.

Conformità al GDPR

I nostri server sono ubicati in sicurezza nell'Unione Europea, garantendo la piena conformità alle normative RGPD.