Was ist Venture Capital?

Denkst du darüber nach, dein eigenes Unternehmen zu gründen und fragst dich, wie du das Geld bekommst, um deine Ideen in die Tat umzusetzen? Selbst die Besten kommen ohne Geld nicht weit. Für viele ist das Venture Capital der Schlüssel, um die richtige Unterstützung zu bekommen, um von der Vision zur Umsetzung zu kommen.

Die Grundlagen: Private Equity

Photo by Pixabay

Bevor wir uns mit dem Konzept von Venture Capital beschäftigen, ist es wichtig, kurz zu erklären, was Private Equity ist.

Wenn ein Unternehmen Kapital benötigt, kann es Kredite aufnehmen, Aktien ausgeben oder Anleihen verkaufen.

Es gibt aber noch eine andere, weniger konventionelle Möglichkeit: einen Private Equity-Fonds um Geld zu bitten. Diese Art von Investmentfonds investiert in private Unternehmen, die nicht an der Börse notiert sind, oder erwirbt sie. Manchmal kaufen sie auch börsennotierte Unternehmen auf, privatisieren sie und strukturieren sie um, um ihr Wachstumspotenzial zu nutzen. Normalerweise investiert Private Equity in Unternehmen, die sich bereits in einem reifen Stadium befinden und in konventionellen Branchen tätig sind, und erhält in der Regel eine Beteiligung zurück. Es handelt sich um eine alternative Anlageklasse, und nur institutionelle Investoren und zugelassene Anleger können Geld in einen Private Equity-Fonds investieren.

Was ist Venture Capital?

Wenn sich ein Unternehmen in einer frühen Phase befindet, hat es selten direkten Zugang zu Krediten oder Kapitalmärkten: Hier kommt Venture Capital ins Spiel. Venture Capital - auch bekannt als VC - ist eine spezielle Form von privatem Beteiligungskapital, das in Start-ups und junge Unternehmen mit großem Wachstumspotenzial investiert wird. Die Start-ups verkaufen Anteile (in der Regel weniger als 50 %) an Venture Capital-Fonds und investieren das Geld, das sie erhalten, in den Betrieb des Unternehmens, bis sie ihr eigenes Geld verdienen können. Es handelt sich um eine risikoreiche Anlageform, die außergewöhnliche Renditen abwerfen kann, da Venture Capital-Fonds in der Regel in Start-ups und Unternehmen mit hohen Misserfolgsquoten investieren.

Ein Venture Capital-Märchen: Uber

Photo by Jackson David

Zwei Freunde, Travis Kalanick und Garrett Camp, nahmen 2008 an einer jährlichen Tech-Konferenz in Paris teil und hatten Schwierigkeiten, ein Taxi zu finden. Sie erkannten, dass die Technologie ihnen bei der Lösung ihres Problems behilflich sein könnte. Im Jahr 2009 begann Camp als Nebenprojekt mit der Arbeit an einem Prototyp für UberCab (so der ursprüngliche Name) und konnte Kalanick überzeugen, als "Chef-Inkubator" bei UberCab einzusteigen. Um eine Fahrt zu bestellen, musste man nur tippen, ein GPS sollte den Standort bestimmen und die Kosten sollten von der Karte des Benutzerkontos abgebucht werden. Dies war der Prototyp von etwas, das die Mobilität in jeder größeren Stadt verändern sollte, aber um ihre Vision umzusetzen, brauchten Kalanick und Camp Geld. Und so kam Venture Capital ins Spiel. Mehrere VC-Fonds waren im Laufe der Jahre von der Idee begeistert und überschwemmten das Unternehmen mit Geld. Uber durchlief 8 Finanzierungsrunden und sammelte mehr als 23,9 Milliarden Dollar ein, wobei alle wichtigen Venture Capital-Fonds beteiligt waren, zusammen mit anderen großen Unternehmen wie Paypal und Leuten wie Jeff Bezos.

Wenn diese Unternehmen erfolgreich sind, ist die Rendite für Venture Capital so hoch, dass sie all das Geld, das in anderen Unternehmen, die nicht erfolgreich waren, verloren ging, mehr als ausgleicht. Stell dir das so vor: Wenn das Startup James Bond ist, ist der Venture Capital-Fonds Q - er gibt Bond alles, was er braucht, um eine erfolgreiche Mission zu führen. Im Gegenzug bekommt Q einen Teil des Ruhmes ab. Nur ist Q in diesem Fall clever und hat Dutzende von Agenten, die er unterstützt. Solange einer von ihnen erfolgreich ist, bekommt er die Lorbeeren, und alle vergessen die Misserfolge.

Im August 2009 sammelte Uber in einer Seed-Runde 200.000 Dollar ein. Die erste Uber-Fahrt wurde 2010 angefordert, und danach erhielt das Unternehmen seine erste größere Finanzierung, eine Runde von 1,25 Millionen Dollar.

Wie funktioniert Venture Capital?

Venture Capital Fonds sind Investoren, aber woher kommt das Geld, das sie investieren? In der Regel von großen Institutionen wie Pensionsfonds, Finanzunternehmen und Versicherungen, die beschließen, einen kleinen Prozentsatz ihrer gesamten Mittel für risikoreiche Investitionen zu verwenden. Da diese Investitionen nur einen winzigen Teil des Portfolios der institutionellen Investoren ausmachen, können die Venture Capitalists leicht entscheiden, wie sie das Geld verwalten. Die Fonds sind in der Regel als Kommanditgesellschaften strukturiert, bei denen die Komplementäre den Fonds verwalten und als Berater für die Portfoliounternehmen des Fonds fungieren.

Sie unterscheiden sich von dem, was wir als Business Angel (oder Angel Investing) bezeichnen. Dabei handelt es sich in der Regel um eine einzelne Person mit erheblichem Privatkapital, die sich an einem innovativen Unternehmen oder einem Start-up beteiligt und beschließt, ihr eigenes Geld in dieses Unternehmen zu investieren. Venture Capitalists steigen in der Regel aus der Investition aus, indem sie das Unternehmen an die Börse bringen, an einen gewerblichen Käufer verkaufen oder ein Management-Buyout durchführen. Manchmal verkaufen sie an andere Venture Capital Fonds, um vor dem Börsengang auszusteigen. Manchmal kauft ein anderes Unternehmen das Unternehmen, in das das Venture Capital investiert, und auch das ist ein Zahltag. Manchmal erhalten die Venture Capitalists eine gewisse Rendite in Form von Dividenden, aber ihre Hauptrendite ist der Kapitalgewinn, den sie erzielen, wenn sie ihre Anteile an dem Unternehmen verkaufen, was in der Regel drei bis sieben Jahre nach der Investition geschieht.

Wo investiert VC sein Geld?

Photo by RODNAE Productions

Von außen betrachtet mag es den Anschein haben, dass Venture Capital-Firmen in gute Ideen investieren, aber in Wirklichkeit investieren sie in gute Branchen. Das ist auch der Grund, warum sich ihr Geldfluss im Laufe der Jahre ständig verändert. In den 1980er Jahren flossen zum Beispiel 20% der Venture Capital-Investitionen in die Energiebranche. Anfang 1990 ging es um Computerhardware, später im selben Jahrzehnt um CD-ROMs, Multimedia und Softwareunternehmen. Im Jahr 2022 sind Halbleiter, Klimatechnik, Verteidigungstechnik, Lieferketten und Landwirtschaft die neuen Themen.

Diese Veränderungen sind nicht zufällig. Das Branchensegment, auf das Venture Capital abzielt, wächst in der Regel bereits schnell und verfügt über eine Kapazität, die in den nächsten fünf Jahren begrenzt zu sein verspricht. Sie vermeiden es, in Technologien und Märkte zu investieren, die noch sehr unbekannt sind, oder in den letzten Phasen eines Unternehmens, in denen Wettbewerbsbereinigungen und Konsolidierungen unvermeidlich sind und sich die Wachstumsrate verlangsamt.

Die Beziehung zwischen einem Venture Capital Fonds und einem Unternehmen ist etwas ganz Besonderes. Wenn das Unternehmen, das nach Kapital sucht, gut ist, wird es mehr als einen VC geben, der in das Unternehmen investieren möchte. Die VC-Firma muss sich von anderen abheben, z. B. durch frühere Investitionen und Erfolgsgeschichten oder durch ihr Fachgebiet. Wenn der VC zwei verschiedene Unternehmen mit mehr oder weniger der gleichen Idee in Betracht zieht, wird er sein Geld in das Unternehmen mit dem besten Management investieren. Außerdem muss ein VC-Fonds das Unternehmen mit Geld überschwemmen, um wirklich erfolgreich zu sein, denn nur so kann er die anderen Konkurrenten aus dem Weg räumen.

Die Phasen

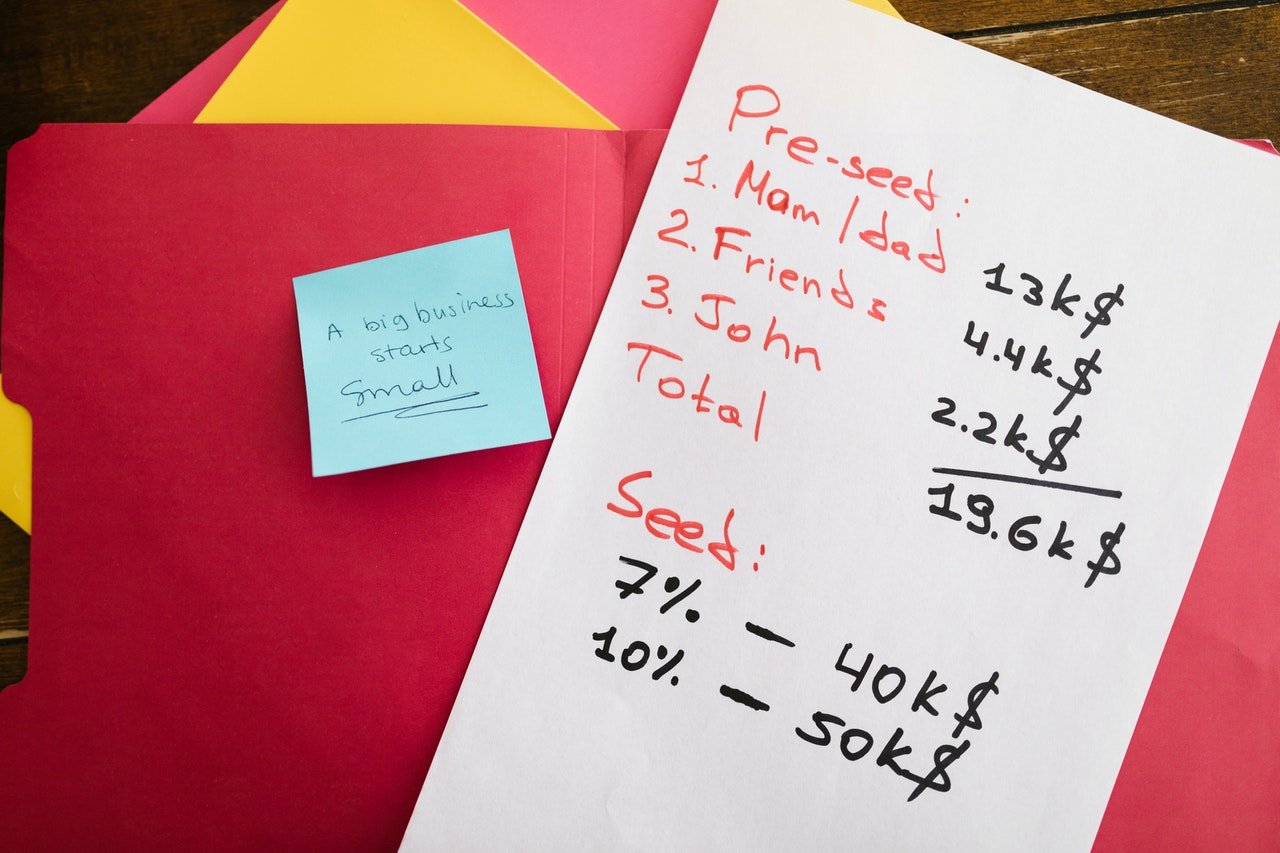

Wenn Unternehmen wachsen und sich verändern, durchlaufen sie verschiedene Phasen. Einige Venture Capital Fonds haben sich darauf spezialisiert, in bestimmte Phasen zu investieren, während andere an allen Phasen beteiligt sind.

- Seed-Runde: Das ist die allererste Runde der VC-Finanzierung. Das Kapital, das den Unternehmen angeboten wird, ist kleiner als in den folgenden Runden. Es soll dem Unternehmen helfen, seinen eigenen Geschäftsplan zu erstellen und an seinem Minimum Viable Product (MVP) zu arbeiten. Das MVP ist eine Version eines Produkts, die gerade so viele Funktionen hat, dass sie von frühen Kunden genutzt werden kann, die dann Feedback für die zukünftige Produktentwicklung geben können.

- Frühphase der Gründung: Dazu gehören die Runden der Serie A, Serie B und Serie C. Das gesammelte Geld hilft den Start-ups, die ersten Wachstumsphasen zu durchlaufen.

- Spätes Gründungsstadium: Serie D, Serie E und Serie F gehören alle zu dieser Phase der Unternehmensentwicklung. Wenn die Dinge gut laufen, erwirtschaften die Start-ups in dieser Phase Einnahmen und zeigen Wachstum. Auch wenn das Unternehmen noch nicht profitabel ist, sieht die Zukunft vielversprechend aus.

Wo ist mein Happily Ever After?

Gehen wir zurück zu Uber, dem perfekten Beispiel dafür, wie dieses System tatsächlich funktioniert. Im Juni 2022 ist das Unternehmen immer noch nicht profitabel, obwohl es an die Börse gegangen ist. Wie haben sie also bis heute überlebt? Indem sie Geld in ihren eigenen Blutkreislauf pumpen. Da Uber vollständig durch VC-Gelder finanziert wurde und vor dem Börsengang keine Einnahmen erzielen musste, konnte das Unternehmen extrem niedrige Fahrpreise anbieten, was die Taxibranche buchstäblich umbrachte. Und je mehr Uber wuchs, desto mehr wuchs auch die Unternehmensbewertung und desto leichter war es, mehr Geld zu bekommen. Es ist immer noch unklar, wie dieses Modell langfristig tragfähig sein kann. Uber hat es geschafft, die Fahrpreise sehr niedrig zu halten, weil es die Möglichkeit hatte, VC-Gelder zu nutzen, aber irgendwann ist das Geld aufgebraucht, und das Unternehmen muss profitabel werden. Das könnte erklären, warum Uber-Fahrten nicht mehr so billig sind - zusammen mit der Tatsache, dass die Fahrer/innen begonnen haben, gegen das System zu rebellieren und für höhere Quartalszahlen zu kämpfen.

Es ist ein System, das für die Akteure, denen es dient, gut funktioniert: Unternehmer, die Geld brauchen, Investoren, die hohe Renditen wollen, Investmentbanker, die Unternehmen zum Verkauf brauchen, und Venture Capitalists, die für sich selbst Geld verdienen, indem sie einen Markt für die anderen drei schaffen.

Alle Meinungen, Nachrichten, Recherchen, Analysen oder sonstigen Informationen auf dieser Website sind allgemeine Marktkommentare und stellen weder eine Anlageberatung oder -empfehlung dar, noch sollten sie als (unabhängiges) Investment Research verstanden werden. Der Autor oder die Autoren sind bei Vivid angestellt und können privat in einem oder mehreren der in einem Artikel erwähnten Wertpapiere investiert sein. Die Vivid Invest GmbH bietet als gebundener Vermittler der CM-Equity AG die Vermittlung von Geschäften über den Kauf und Verkauf von Finanzinstrumenten an, mit Ausnahme der von der Vivid Money GmbH vermittelten Geschäfte im Bereich Devisen.